2021年,是“十四五”开局之年,也是全面建设社会主义现代化国家新征程开启之年。随着国内新冠疫情防控形势的好转,在国际市场需求回暖和国内市场持续向好等因素带动下,我国皮革行业凝心聚力抓发展,经济运行稳定复苏,呈现出口和内销平稳增长、生产持续回升、效益状况有所改善的特征,实现了“十四五”良好开局。但国际大宗商品涨价、海运费用飙升等给行业发展带来较大压力,行业经济运行整体仍未恢复到疫情前水平。

销售收入和产量恢复增长 行业运行压力仍较大

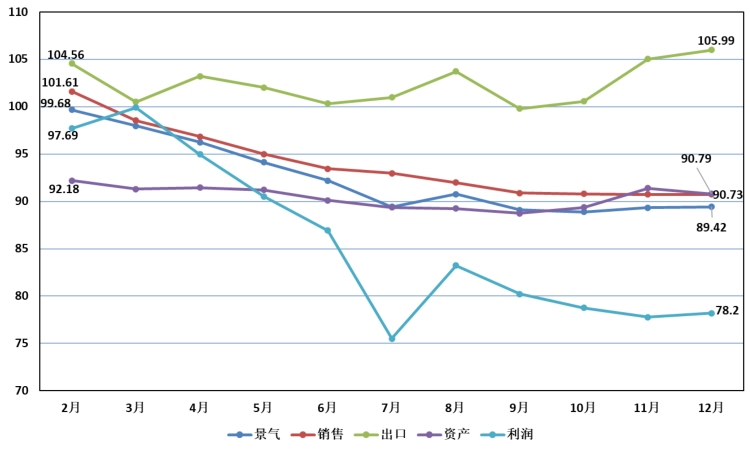

据中国皮革协会和中国轻工业联合会联合发布的中轻皮革景气指数显示,2021年,中轻皮革景气指数在2月快速回升,进入稳定区间,但此后逐月持续回落,7月回落至渐冷区间,此后基本保持稳定,表明行业运行仍然面临较大压力。

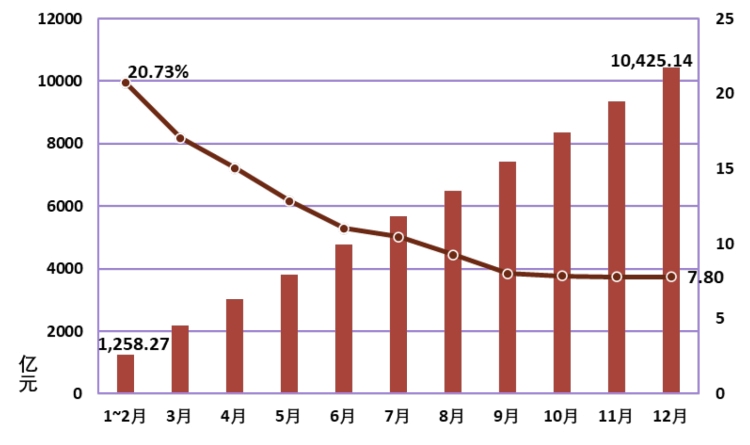

我国规上皮革主体行业销售收入在经历2020年的大幅下滑后,呈现恢复性增长,但增速逐月回落,说明现阶段支撑产业实现恢复性增长的动力并不稳固。尤其是到8月份以后,增速回落至10.0%以下。2021年销售收入10,425.14亿元,同比增长7.80%。其中,规上鞋企销售收入6,552.86亿元,同比增长8.86%;规上旅行用品及箱包企业销售收入1,330.30亿元,同比增长9.58%;规上制革企业销售收入1,108.43亿元,同比增长12.96%;规上皮革服装企业销售收入589.59亿元,同比增长4.79%;规上毛皮及制品企业销售收入372.65亿元,同比下降17.07%。

2021年1-12月中轻皮革景气指数分指标对比图

2021年全国规上皮革主体行业月度累计销售收入及同比

从生产来看,皮革产业主要行业规上企业产品产量恢复增长,但皮革服装和毛皮服装产量同比仍下降。轻革产量5.97亿平方米,同比增长4.57%;皮面皮鞋产量35.24亿双,同比增长3.09%;皮革服装产量5,177.56万件,同比下降0.95%;毛皮服装产量314.43万件,同比下降20.04%,连续两年下降超20%。

从盈利能力看,2021年全国规上皮革主体行业利润总额551.26亿元,同比下降0.24%;利润率为5.29%,同比下降0.43个百分点。仅有箱包和制鞋业实现利润增长,箱包行业利润总额59.13亿元,同比增长13.92%;制鞋行业利润总额374.81亿元,同比增长7.46%。制革、皮革服装、毛皮及制品行业利润出现下降,制革行业利润总额50.55亿元,同比下降6.78%;皮革服装行业利润总额31.13亿元,同比下降46.08%;规上毛皮及制品行业利润总额9.32亿元,同比下降30.45%。企业生产经营压力较大。

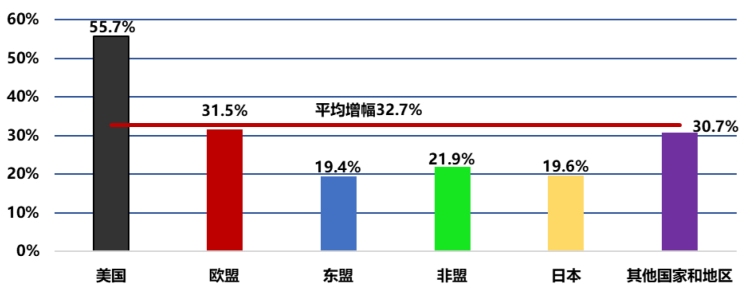

出口创六年来新高 美国市场增速最快

2021年全年,皮革行业实现出口额903.3亿美元,同比增长32.7%,创2016年以来新高。出口的高增长一方面源于基数效应,2020年全世界受新冠疫情影响生产需求受到影响,皮革产业出口下降较多;另一方面,疫情影响海外订单回流国内,也一定程度推动了出口增长。

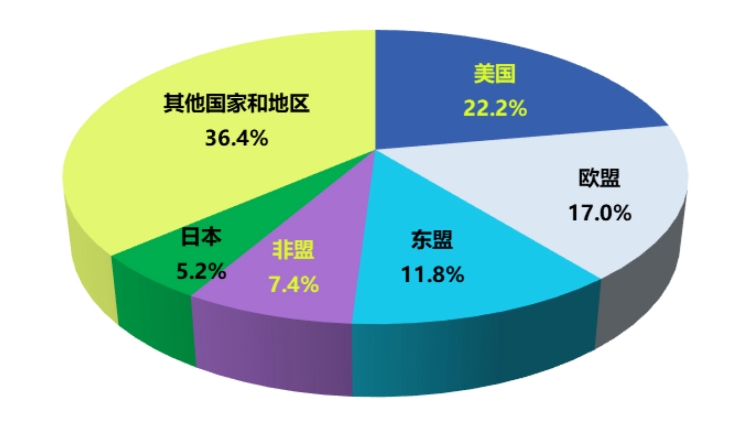

2021年全国皮革行业出口额主要市场占比

2021年全国皮革行业出口额主要市场同比

从出口市场来看,美国、欧盟、东盟、非盟、日本为行业出口的前五大目标市场,出口额占比分别为22.2%、17.0%、11.8%、7.4%、5.2%,合计占比63.6%。美国依然是中国皮革产品出口的第一大市场,2021年全行业对美出口额200.1亿美元,同比大幅增长55.7%,占比比上年提高了3.3个百分点。

出口前五大市场中,2021年出口额同比增幅均达两位数,但出口欧盟、东盟、非盟、日本的同比增幅均低于平均水平,只有美国出现远高于平均水平的增幅。因此,美国的出口额在皮革行业出口总额中的占比较上年提高3.3个百分点,欧盟、东盟、非盟、日本的占比则分别下滑0.2个百分点、1.3个百分点、0.7个百分点、0.6个百分点。值得关注的是在疫情肆虐的2020年对越南出口逆势增长,同比增速高达10.9%,而2021年仅增长9.6%,从出口产品的金额可以看出,因越南受疫情影响,鞋厂长时间停产,而中国对越南出口主要是鞋材等配套材料。

对“一带一路”国家出口仍然保持稳定。2021年全年,中国皮革产业对一带一路沿线国家的出口总额达284.0亿美元,同比增长27.0%,占皮革业出口总额的31.4%,较上年占比小幅下降1.5个百分点。

从全国各省市出口情况来看,2021年全年行业出口主要集中在广东、福建、浙江三省,三省出口额占比高达60.4%,较上年微降0.9个百分点。广东虽然出口额第一,但在总出口额中的占比下滑0.8个百分点;福建占比提高0.6个百分点,超过浙江位居出口额次席;浙江占比下滑0.7个百分点。出口额排名前十的省份中,仅河北出口额下滑,山东和江西则实现了同比60%以上的增长。其中,鞋出口主要集中在福建、广东、浙江,福建继续位居出口额第一,出口额达123.5亿美元,占比高达25.8%;广东以104.9亿美元的出口额排名第二。2021年旅行用品和箱包出口额居前三的省市分别是广东、浙江和山东,出口额分别为83.8亿美元、49.2亿美元、27.3亿美元,占旅行用品和箱包出口总额的占比分别是30.1%、17.7%和9.8%。

从行业出口主要品类来看,2021年,我国鞋类出口87.3亿双,出口额479.3亿美元,同比分别增长18.1%和35.3%;旅行用品及箱包出口109.1亿个,出口额278.6亿美元,同比分别增长16.6%和35.1%。从鞋类出口的目标市场来看,对第一大市场美国的出口额119.8亿美元,同比增长56.4%,占比为25.0%,较之上年占比提高3.4个百分点。对鞋类产品第二大目标市场欧盟的出口额同比增长32.8%,占比为17.7%。中国鞋类出口前五大市场中,对俄罗斯的鞋类出口额同比增长55.8%,占比为4.6%,超过日本位列第五;其他三个市场欧盟、东盟和非盟占比较上年分别下降0.3个百分点、2.0、1.5个百分点。我国旅行用品及箱包出口目的地前三大市场分别为欧盟、美国和东盟,从出口值看,欧盟位居第一,占比为20.1%;美国次之,占比为19.6%;东盟第三,占比为10.0%。从出口量看,美国位居第一,占比为20.3%;欧盟次之,占比为20.1%。排在第三位的是东盟占比为10.2%。出口到上述三个国家和地区的旅行用品及箱包量值合计占比分别达到50.6%和49.7%。

从贸易方式来看,2021年全年我国皮革行业出口以一般贸易为主,同比增长34.4%,占比提高0.9个百分点至70.0%;进料加工贸易同比增长23.6%,占比8.2%,下降0.7个百分点;边贸同比增长25.4%,占比3.6%,下降0.2个百分点;来料加工贸易同比增长16.3%,占比1.4%,下降0.2个百分点。

中高端需求不断增长 欧盟产品进口表现抢眼

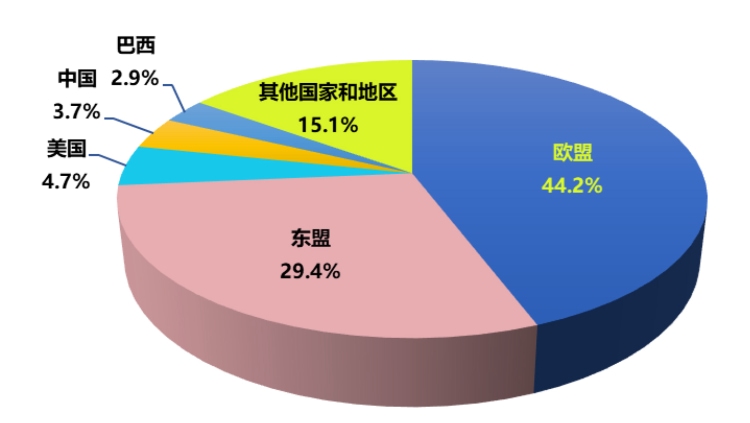

2021年,随着中国疫情形势的有效控制,经济生活有序恢复,居民消费活动日渐活跃,在国家各项促进消费政策的大力支持下,皮革行业内需市场不断改善,支撑了对皮革产品进口的需求。2021年全行业进口总额196.9亿美元,同比增长29.2%,创历年新高。中国进口鞋61.3亿美元,进口箱包63.6亿美元,合计占比63.4%,同比分别增长10.1%和44.7%,箱包进口额首次超过鞋进口额。进口生皮124.6万吨,同比下降7.4%;进口额达14.5亿美元,同比增长43.0%。进口半成品革59.6万吨,进口额12.4亿美元,同比分别增长14.0%和57.0%。

我国进口以制品为主,2021年进口总额中制品占比68.3%,较之上年小幅下降1.4个百分点,连续多年高于原料和设备进口额,消费拉动进口的趋势凸显,且消费者对进口制品的中高端产品需求日益明显。从进口地区来看,行业进口主要集中在上海、江苏、广东三地,进口额合计占比70.0%。其中,上海主要以制品进口为主,占我国鞋类进口总额的42.1%、箱包进口总额的80.1%;江苏以鞋类进口为主,占我国鞋类进口总额的44.5%;而广东以原料进口为主,占我国成品革进口总额的43.0%,半成品革进口总额的36.3%。江苏与广东作为排名第二和第三的省份,差额有所缩小,江苏的进口额同比增长4.1%,而广东则增长21.7%,上海的进口额同比增长38.6%,规模远超广东与江苏两省的合计数额。

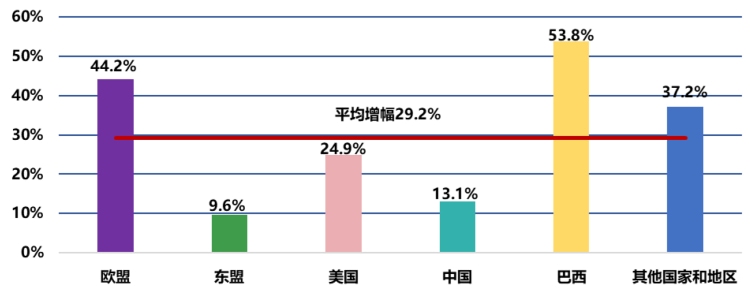

欧盟和东盟是中国皮革行业进口最主要的两大来源地,进口额分别是87.0亿美元和58.0亿美元,合计占比73.6%,同比分别增长44.2%、9.6%,这主要是由于中国内需市场回暖,支撑了对来自欧盟的中高端鞋包制品的强劲需求。

从细分产品来看,欧盟和东盟是我国鞋类、旅行用品及箱包产品的主要进口地区,这两个地区鞋类产品合计进口量值占比分别达到88.1%和91.2%,而旅行用品及箱包进口量值占比分别达到45.3%和90.0%。值得关注的是,自欧盟地区进口的旅行用品及箱包全年表现抢眼,进口额实现了51.4%的高速增长。

2021年全国皮革行业进口额主要市场占比

2021年全国皮革行业进口额主要市场同比

我国生皮的主要供应国家和地区是美国、澳大利亚和欧盟,2021年这三个国家和地区的生皮进口量值占比有所下降,但仍高达71.0%、75.4%,其中美国是我国生皮最大的供应国,进口量值占比分别是33.8%、38.5%。巴西、东盟和欧盟是我国半成品革进口量排名前三的国家和地区,2021年,自巴西的进口量虽同比下降4.9%,占比仍达31.4%,遥遥领先;自东盟的进口量也同比下降5.4%;自欧盟的进口量同比增长40.7%,超过美国位居第三。由于单价不同,我国半成品革进口值排名前三的国家和地区是巴西、美国和欧盟,自美国的进口额大幅增长57.1%。

不确定因素增多 长期向好的基本面稳固

2021年行业经济运行稳定恢复,展现了我国皮革行业的强大发展底蕴和韧劲,但仍有不确定因素有待化解。一是全球疫情影响仍在持续,经济复苏步伐整体放缓,通胀压力促使发达经济体加快收紧货币政策,对消费能力及消费信心的恢复产生负面制约,外需实质性转好基础仍不牢固。二是地缘政治影响难以估计,俄乌局势将可能会改变世界政治格局,严重冲击世界经济发展,各种制裁与反制裁不可避免对各方都会造成伤害,进一步动摇消费信心。三是大宗商品价格和国际货运价格高位波动,给企业正常生产经营带来较大风险。四是国内发展面临需求收缩、供给冲击、预期转弱三重压力,内需增长速度呈边际放缓。

尽管行业发展面临较多压力,但我国经济长期向好的基本面没有变,经济发展韧性好、潜力足、空间大的特征没有变,经济稳定恢复和转型升级态势没有变。

我国坚定实施扩大内需战略部署,持续推动新业态、新场景、新产品、新品牌蓬勃发展,助力皮革行业呈现产品创新、品质提升、品牌升级的高质量发展态势。同时,在国家出台多项扶持政策、RCEP实施以及产业链优势等积极因素的支撑下,2022年我国皮革行业有望继续保持平稳运行,逐渐回归至常态化复苏轨道。